Spis treści

Jednolity Plik Kontrolny co warto wiedzieć?

Jednolity Plik Kontrolny to dokument elektroniczny, który zawiera zestawienie kompletnych informacji dotyczących transakcji z udziałem przedsiębiorstwa, które są wysyłane do urzędu zgodnie z prawnie obowiązującymi harmonogramami lub na wyraźne żądanie organu skarbowego. Wprowadzenie JPK umożliwia przeprowadzenie sprawniejszej i pełniejszej kontroli w danym przedsiębiorstwie. Systemy informatyczne Ministerstwa Finansów analizują otrzymywane JPK i są w stanie szybko stwierdzić pokrycie transakcji, tzn. sprawdzić, czy wydatek zaksięgowany w firmie, pokrywa się z odpowiednim przychodem u jej kontrahenta.

JPK został wprowadzony na podstawie art.193s Ordynacji Podatkowej i zgodnie z nim stanowi wszelkie księgi i inne dokumenty podatkowe, które tworzone są elektronicznie w postaci odpowiedniego formatu oraz przekazywane na wyraźne żądanie danego organu podatkowego. Przepisy podatkowe wskazują również obowiązek opracowania Jednolitego Pliku Kontrolnego przed podmioty, które prowadzą struktury przy użyciu programów komputerowych. Rozumieć przez nie należy zarówno pliki MS Excel, jak i dedykowane programy przeznaczone do fakturowania, księgowości, czy gospodarki magazynowej.

JPK obejmuje szeroki zakres danych finansowych, w związku z czym Ministerstwo Finansów określiło ściśle jego strukturę oraz zakres pól, które muszą być odpowiednio wypełnione.

Od kiedy obowiązuje JPK?

Historia Jednolitego Pliku Kontrolnego rozpoczęła się 1 lipca 2016 roku, kiedy to zostały nim objęte duże przedsiębiorstwa. Następnie od 1 stycznia 2017 obowiązek opracowywania i wysyłania JPK został rozszerzony o małe i średnie firmy, by rok później objąć także mikroprzedsiębiorstwa. Mogłoby się wydawać, że etapowe wprowadzanie tego rozwiązania sprawi, że każdy przedsiębiorca będzie miał odpowiedni czas na przystosowanie się do wymagań wynikających z Ordynacji Podatkowej. W praktyce jednak JPK często stanowi problem dla firm, wynikający zazwyczaj z częstych zmian w jego strukturze, które są narzucane przez Ministerstwo Finansów.

Jakie struktury zawiera jednolity plik kontrolny?

Obecna struktura JPK obowiązuje od 1 października 2020 i składa się z JPK V7 (zastępującego dotychczasowy JPK VAT) oraz innych JPK, których od 2018 roku może zażądać organ podatkowy, czyli:

- księgi rachunkowe – JPK_KR;

- wyciąg bankowy – JPK_WB;

- magazyn – JPK_MAG;

- faktury VAT – JPK_FA;

- faktury VAT RR – JPK_FA_RR;

- podatkowa księga przychodów i rozchodów (KPiR) – JPK_PKPIR;

- ewidencja przychodów (ryczałt) – JPK_EWP.

Co zwiera Jednolity Plik Kontrolny? Każdy JPK składa się z 3 sekcji, a mianowicie:

- nagłówkowej - obejmującej wszystkie informacje służące do zidentyfikowania podmiotu dotyczące zarówno JPK, jak i samego kontrolowanego podmiotu;

- merytorycznej - obejmującej kompletne informacje dotyczące zdarzeń gospodarczych w zależności od określonej struktury, której dany JPK dotyczy;

- kontrolnej - obejmującej sumy kontrolne umożliwiające zweryfikowanie, czy zawarte informacje zostały odczytane w prawidłowy sposób.

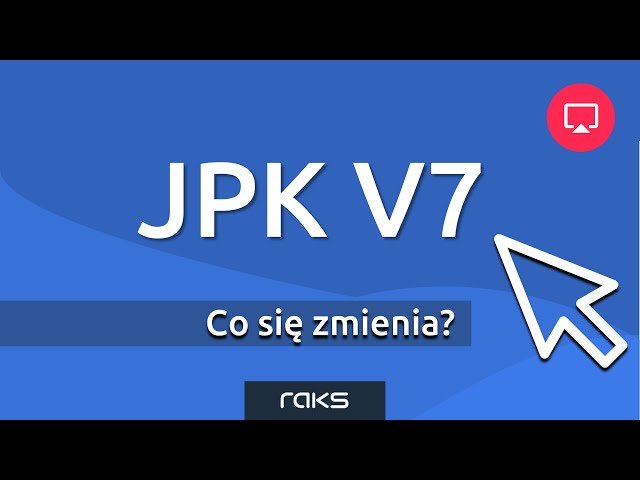

Jednolity plik kontrolny JPK V7 – co się zmieniło?

Wprowadzenie JPK V7 zniosło obowiązek wysyłania JPK VAT i deklaracji VAT 7 lub VAT 7K. Głównym motywem tej zmiany jest ułatwienie przedsiębiorcom dokonywania rozliczeń. Przed wprowadzeniem nowej struktury, czyli do 30 września 2020 każdy podatnik VAT niezależnie od tego, czy prowadził rozliczenie miesięczne, czy kwartalne zobowiązany był co miesiąc sporządzać i wysyłać do US dokument JPK VAT wraz z odpowiednią deklaracją VAT (rozliczenia miesięczne - VAT 7, rozliczenia kwartalne - VAT 7K). Wprowadzone zmiany upraszczają ten proces, ponieważ obecnie przedsiębiorca nie musi sporządzać dwóch odrębnych dokumentów.

JPK V7 to kolejny krok w kierunku automatyzacji systemu dostarczania dokumentów rozliczeniowych do organów podatkowych, który zdecydowanie usprawnia ich pracę. Obecnie Ministerstwo Finansów umożliwia szybkie wysyłanie JPK V7 dzięki narzędziu Klient JPK WEB, które zastąpiło dotychczasową e-bramkę JPK VAT.

Z jakich elementów składa się nowy JPK V7 i od kiedy obowiązuje?

JPK V7 został wprowadzony przez Ministerstwo Finansów od 1 października 2020 i stanowi podstawę rozliczenia podatkowego dla mikrofirm oraz małych, średnich i dużych przedsiębiorstw. Od tego dnia składane przez nie dotychczas pliki JPK VAT oraz deklaracje VAT 7 i VAT 7K zostały zastąpione nową strukturą JPK V7, która została podzielona na część deklaracyjną JPK i część ewidencyjną JPK. Część deklaracyjna to odpowiednik składanych wcześniej deklaracji VAT 7 lub VAT 7K, a część ewidencyjna obejmuje dane, które zawierał dotychczasowy JPK VAT oraz dodatkowe informacje.

Jakie deklaracje VAT należy wysyłać po 1 października 2020 r oprócz JPK V7?

Wprowadzenie JPK V7 ułatwia przedsiębiorcom rozliczanie z tytułu podatku VAT dzięki ograniczeniu liczby składanych dokumentów. Obecnie zniesiony został obowiązek wysyłania następujących załączników:

- VAT-ZZ – wniosek o zwrot podatku VAT;

- VAT-ZD – wniosek do ulgi na złe długi;

- VAT-ZT – wniosek o przyspieszenie terminu zwrotu podatku VAT.

Nadal obowiązkowe jest jednak wysyłanie następujących dokumentów:

- VAT-9M – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych;

- VAT-8 – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych;

- VAT-11 – deklaracji dotyczącej okazjonalnej sprzedaży samochodów w WDT;

- VAT-12 – deklaracji dla podatników świadczących działalność w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu;

- VAT-13 – deklaracji przedstawiciela podatkowego;

- VAT-21 – deklaracji dla sprzedaży wysyłkowej z terytorium kraju;

- VAT-23 – formularza dla WNT nowego samochodu;

- VAT-UE – informacji o transakcjach wewnątrzwspólnotowych.

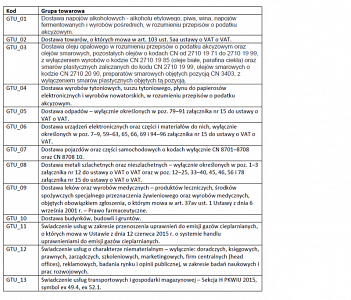

Grupy towarów i usług w JPK V7

Wprowadzenie JPK V7 wiąże się również z koniecznością oznaczania specjalnymi kodami grup towarowych faktur sprzedaży zawierających określone towary lub usługi. Powstałe kody GTU zostały określone w dedykowanym katalogu, w którym wskazano czynności, których najczęściej dotyczą nadużycia podatkowe. Stosowanie kodów GTU jest obowiązkowe wyłącznie dla przedsiębiorstw zajmujących się sprzedażą towarów lub świadczeniem usług wskazanych we wspomnianym katalogu. Obowiązujące kody GTU wraz z opisem przedstawia poniższa tabela.

Jakie transakcje należy oznaczać w JPK V7?

Obowiązywanie JPK V7 oprócz stosowania kodów GTU nakłada również obowiązek oznaczania wybranych transakcji specjalnymi symbolami. Nie muszą tego robić przedsiębiorcy, którzy dokonują wyłącznie transakcji krajowych, nie objętych obligatoryjnym mechanizmem podzielonej płatności. Symbole transakcji klasyfikuje się według dotyczących podatku należnego oraz naliczonego.

- MPP – transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności;

- IMP – oznaczenie dotyczące podatku naliczonego z tytułu importu towarów, w tym importu towarów rozliczanego zgodnie z art. 33a ustawy.

- SW – dostawa w ramach sprzedaży wysyłkowej z terytorium kraju;

- TP – istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o którym mowa w art. 32 ust. 2 pkt 1 ustawy o VAT;

- TT_WNT – wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej;

- TT_D – dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej;

- MR_T – świadczenie usług turystyki opodatkowane na zasadach marży zgodnie z art. 119 ustawy o VATo VAT;

- MR_UZ – dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży;

- I_42 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import);

- I_63 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import);

- B_SPV – transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu;

- B_SPV_DOSTAWA – dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon;

- B_MPV_PROWIZJA – świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia;

- MPP – transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności.

W czym księgować i fakturować - forma zabezpieczenia przed błędami w JPK V7

Wysyłany do urzędu JPK V7 musi być opracowany z należytą starannością, ponieważ za błędy, które uniemożliwią zweryfikowanie prawidłowości transakcji organom podatkowym grozi kara pieniężna w wysokości 500zł. Przedsiębiorca może jej uniknąć, jeżeli w ciągu 14 dni od stwierdzenia błędu dokona korekty przesłanego JPK V7 lub złoży odpowiednie wyjaśnienia. Dzień wykrycia błędu to dzień, w którym podatnik zorientował się, że popełnił błąd lub dzień, w którym otrzymał powiadomienie z urzędu skarbowego.

Ograniczenie ryzyka popełnienia błędu podczas opracowywania JPK V7 umożliwiają dedykowane programy księgowe, które dzięki swoim modułom ułatwiają stworzenie i wysyłkę Jednolitego Pliku Kontrolnego. Dzięki swoim funkcjom automatycznie przypisują odpowiednie kody GTU i oznaczenia transakcji zgodnie z wymaganiami ustawodawcy. Takie rozwiązanie jest bezpieczne dla przedsiębiorcy, który zaoszczędzony czas może przeznaczyć na rozwój biznesu.

Wprowadzenie Jednolitego Pliku Kontrolnego miało stanowić ujednolicenie i uproszczenie księgowości w przedsiębiorstwach oraz znacznie przyspieszyć proces kontroli ze strony organów podatkowych. O ile druga wymieniona kwestia stała się faktem, to często wprowadzane zmiany w obrębie JPK skutecznie utrudniają przedsiębiorcom zrozumienie wymagań i tworzenie określonej struktury pliku.

- Jednolity Plik Kontrolny (JPK) został wprowadzony w celu zastąpienia wszystkich ksiąg i dokumentów podatkowych, które są tworzone elektronicznie i przekazywane na żądanie organu podatkowego.

- JPK obejmuje szerszy zakres danych finansowych i składa się z kilku struktur, z których obecnie obowiązuje JPK V7, zastępujący JPK VAT oraz inne struktury, których organ podatkowy może zażądać.

- Zmiany wprowadzone przez JPK V7 zniosły obowiązek sporządzania i wysyłania JPK VAT oraz deklaracji VAT 7 lub VAT 7K, ułatwiając tym samym przedsiębiorcom dokonywanie rozliczeń.

- Wprowadzenie JPK V7 umożliwia szybkie wysyłanie tego dokumentu dzięki narzędziu Klient JPK WEB, które zastąpiło dotychczasową e-bramkę JPK VAT.