Spis treści

Zobacz też - Jak poprawnie wyliczyć staż pracy?

Czym jest czynny żal?

Zacznijmy od wyjaśnienia, czym dokładnie jest czynny żal. To instytucja, która została bardzo precyzyjnie zdefiniowana w artykule 16 kodeksu karnego skarbowego. Zarówno w dużej korporacji, jak i małej rodzinnej firmie może dojść do sytuacji, w której przypadkowo, nieintencjonalnie nie dopełniły obowiązku złożenia deklaracji podatkowej lub zapłaty podatku w terminie.

Chociaż prawo jasno wskazuje, jakie kary grożą przedsiębiorcom niewywiązującym się z obowiązków względem państwa, istnieje ratunek w postaci samodzielnego zawiadomienia organów ścigania o popełnieniu czynu niedozwolonego. Tym właśnie jest czynny żal. Czynny żal możemy złożyć jednak wraz z obszernymi wyjaśnieniami opisującymi okoliczności dokonania czynu zabronionego.

Co zrobić jeżeli nie złoży się deklaracji podatkowej?

Jednym z najpopularniejszych wykroczeń, z jakim do czynienia ma organ ścigający przewinienia skarbowe, jest niedotrzymanie terminu złożenia deklaracji podatkowej. Takie zachowanie ma znamiona wykroczenia skarbowego, co w istocie skutkuje dotkliwymi karami pieniężnymi.

By uniknąć odpowiedzialności cywilnej i karnej, podatnik jest zobowiązany do złożenia czynnego żalu. Nie jest jednak powiedziane, że złożenie takiej deklaracji jest tożsame z uniknięciem kary. Skuteczność instytucji czynnego żalu zależne jest od wystąpienia pewnych warunków, takich jak:

- Przyznanie się do wykroczenia w momencie, gdy organy skarbowe nie rozpoczną procedury egzekwowania prawa,

- Dopełnienie wszelkich obowiązków związanych z zadośćuczynieniem zaistniałej sytuacji,

- Podanie dokładnych okoliczności, które mogą uzasadnić dokonanie czynu zabronionego.

Kiedy złożyć czynny żal?

Wcześniej wspomniane opóźnienie w terminowym złożeniu deklaracji podatkowej jest zaledwie jednym z wielu okoliczności, w których instytucja czynnego żalu może zminimalizować fatalne skutki niedopatrzenia. Innymi przykładami takich sytuacji jest między innymi:

- stosowanie zwolnień bądź obniżonych stawek VAT,

- wyłudzanie pozwoleń celnych i zwrotu należności z podatku celnego,

- niedokładne prowadzenie ksiąg rachunkowych, nierzetelne wystawianie faktur,

- brak płatności podatku lub błędny wybór typu podatku.

Czynny żal powinien być złożony w stosownym urzędzie skarbowym, zarówno w formie pisemnej, jak i ustnej, wobec której sporządza się protokół. Na ten moment istnieje dodatkowa możliwość złożenia elektronicznej wersji czynnego żalu. W tym celu powinniśmy zalogować się w do swojego profilu zaufanego, a następnie za pośrednictwem skrzynki e-PUAP dokonać odpowiedniego wypełnienia formularza. Czynny żal powinien być sporządzony samodzielnie, podpisany a w treści powinniśmy poinformować, czy krzywda wobec urzędu skarbowego bądź celnego została już naprawiona.

Czynny żal złożony w stosownej instytucji zostanie rozpatrzony przez naczelnika urzędu skarbowego lub urzędu celno-skarbowego w terminie bliżej nieokreślonym - niestety ustawa nie reguluje czasu, w którym przedsiębiorca powinien uzyskać odpowiedź dotyczącą oceny danej sytuacji.

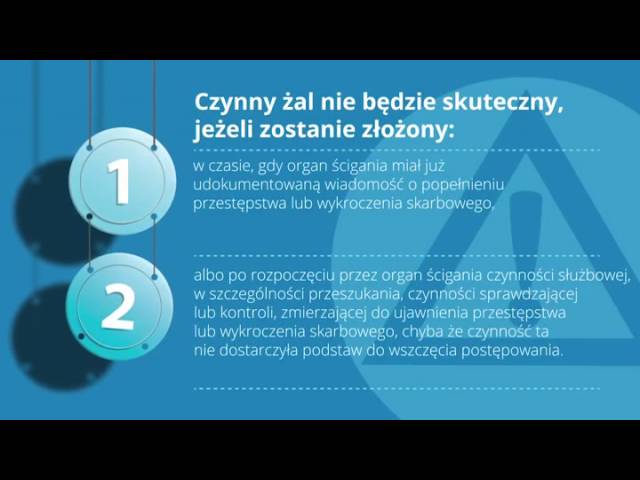

Czynny żal a terminy zawiadomienia

By czynny żal mógł być uznany i zaakceptowany przez urząd skarbowy bądź urząd skarbowo-celny, niezbędne jest złożenie dokumentu jeszcze przed oficjalnym udokumentowaniem przestępstwa. Ponadto już na etapie składania czynnego żalu zaległe zobowiązania muszą być uregulowane lub odpowiednie deklaracje muszą być złożone. W przeciwnym wypadku czynny żal nie przyniesie żadnego skutku.

Dodatkowo czynny żal nie przyniesie skutku, gdy osoba zainteresowana znajduje się obecnie w trakcie postępowania kontrolnego, zostało wobec tej osoby zastosowane wezwanie w związku z popełnionym czynem, lub też osoba zainteresowana była odpowiedzialna za organizację grupy zajmującej się przestępstwami skarbowymi.

Tak więc wprawdzie termin złożenia czynnego żalu jest dowolny, bardzo istotne jest, by takie zawiadomienie było złożone przez nas samodzielnie natychmiast po zauważeniu nieścisłości. Zwłoka w złożeniu czynnego żalu może wyeliminować to rozwiązanie, a nam pozostanie ponieść konsekwencje czynu zabronionego.

Czynny żal – wzór

Choć polskie ustawodawstwo nie dysponuje oficjalnym dokumentem, które mogłoby stanowić urzędowy wzór zawiadomienia o czynnym żalu, na przestrzeni lat utarły się pewne wzory, które możemy wykorzystać i dzisiaj, składając taki dokument.

Jak powinien wyglądać wzór zawiadomienia o popełnieniu czynu zabronionego? Na samym początku posłużmy się zwrotem "Na podstawie art 16 ustawy z dnia 10 września 1999r. Kodeks karny skarbowy zawiadamiam o popełnieniu przeze mnie czynu zabronionego w postaci .... o którym mowa w art.".

Następnie powinniśmy podać informację o okolicznościach, osobach uczestniczących a także potwierdzeniu, że czyn zabroniony został już przez nas naprawiony. Gotowy wzór do wykorzystania znajdziemy, wpisując w wyszukiwarce frazę "czynny żal - wzór".

- Czynny żal to instytucja opisana w artykule 16 kodeksu karnego skarbowego, która umożliwia przedsiębiorcom uniknięcie dotkliwych kar za niedotrzymanie terminów złożenia deklaracji podatkowej lub zapłaty podatku.

- Każdy przedsiębiorca powinien złożyć czynny żal samodzielnie w stosownym urzędzie skarbowym, opisując dokładne okoliczności popełnionego czynu zabronionego oraz zadośćuczynienie za przewinienie.

- Czynny żal może być skuteczny tylko wtedy, gdy zostanie złożony przed oficjalnym udokumentowaniem przestępstwa i po uregulowaniu zaległych zobowiązań lub złożeniu odpowiednich deklaracji.

- Choć polskie ustawodawstwo nie dysponuje oficjalnym dokumentem wzoru zawiadomienia o czynnym żalu, istnieją wzorce, które można wykorzystać.