Spis treści

Wiele osób traktuje Cypr jako cel wakacyjnych wojaży, ale coraz więcej Polaków szuka w tym ciepłym zakątku Europy miejsca pracy. Gorący klimat i całkiem przyzwoite zarobki są dużą zachętą. Czy tak samo jest z podatkami na Wyspie Afrodyty?

Wybierając się do pracy na Cyprze, warto się zapoznać z obowiązkami i prawami podatkowymi. W ten sposób nikogo nie zaskoczą zarobki netto. Osoby zatrudnione na Wyspie Afrodyty powinny zgłosić się do lokalnego urzędu skarbowego (Inland Revenue Departament) w celu uzyskania numeru identyfikacji podatkowej (Taxpayer's Identification Code). Jego posiadanie pozwoli pracodawcy na obliczanie stosownego podatku dochodowego i odprowadzanie go na konto urzędu skarbowego. Przyjrzyjmy się bliżej zobowiązaniom podatkowym pracowników na Cyprze.

Ile wynoszą stawki procentowe podatku dochodowego na Cyprze?

Cypryjski urząd skarbowy stosuje regularnie podatek dochodowy od osób fizycznych ze stawkami rosnącymi progresywnie. Taka forma obciążenia oznacza, że wysokość opłacanego podatku rośnie wraz z uzyskiwanymi dochodami. W 2025 roku przewidziano pięć progów podatkowych rosnących od 0% do 35% i wyliczanych na bazie zarobków rocznych.

- dochód roczny od 0 do 19 500 euro - 0%

- dochód roczny od 19 501 do 28 000 - 20%

- dochód roczny od 28 001 do 36 300 - 25%

- dochód roczny od 36 301 do 60 000 - 30%

- dochód roczny powyżej 60 001 - 35%

Warto nadmienić, że zarówno rezydenci podatkowi Cypru, jak i nierezydenci płacą taki sam podatek dochodowy. Różnice zachodzą przy rozliczeniu rocznym, ponieważ rezydenci muszą się rozliczyć z dochodów uzyskiwanych na całym świecie. Nierezydenci wykazują w zeznaniu jedynie wpływy uzyskane na Cyprze.

Rezydentem podatkowym Cypru może zostać osoba przebywająca na terenie kraju ponad 183 dni w ciągu roku podatkowego. Osoby posiadające ośrodki interesów osobistych w kraju są objęte zasadą 60 dni w roku.

Jak rozliczać podatek dochodowy na Cyprze?

Podatnicy czerpiący dochody na Cyprze mają obowiązek rozliczenia się z urzędem skarbowym. Zarówno rezydenci, jak i nierezydenci podatkowi są zobligowani do złożenia deklaracji w przypadku gdy ich dochód roczny przekroczy 19 500 euro, czyli próg tak zwanej kwoty wolnej od podatku.

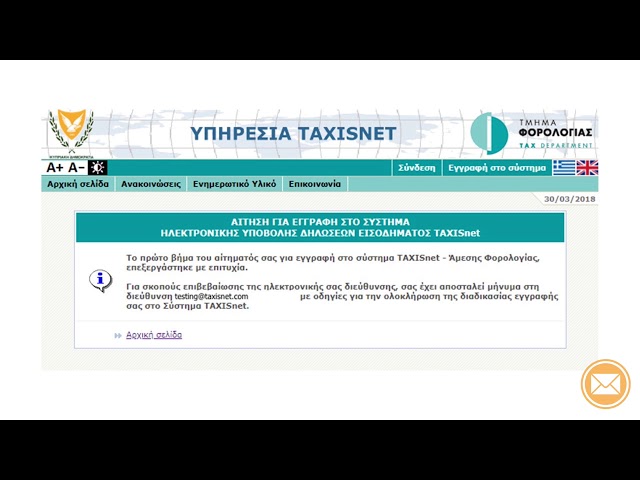

Inland Revenue Departament wprowadził obowiązek rozliczania się drogą elektroniczną. Każdy podatnik powinien się zarejestrować w systemie Taxisnet dostępnym pod adresem internetowym: https://taxisnet.mof.gov.cy

Pracownicy najemni oraz emeryci muszą wypełnić deklarację podatkową do 31 lipca następnego roku po zakończeniu roku podatkowego. W tym miejscu należy nadmienić, że rok podatkowy na Cyprze jest tożsamy z rokiem kalendarzowym, czyli trwa od 1 stycznia do 31 grudnia. Dochody z takiego okresu należy uwzględnić w zeznaniu podatkowym.

- Należy pamiętać, że podatek dochodowy od zarobków nieobjętych systemem poboru u źródła PAYE (Pay As You Earn) należy opłacić samodzielnie.

- Podatnicy są zobowiązani do oszacowania podatku i wpłacenia go jeszcze w trakcie roku podatkowego w dwóch ratach do 31 lipca i do 31 grudnia.

- Do poprawnego wypełnienia deklaracji podatkowej należy posiadać dokumenty potwierdzające dochody inne niż z pracy najemnej oraz potwierdzające koszta podlegające odpisom.

Odliczeniom od podatku podlegają między innymi wpłaty na cele charytatywne oraz niektóre koszta uzyskiwania dochodów. Podatnicy mają możliwość odliczenia także niektórych składek na ubezpieczenia społeczne zarówno te obowiązkowe, jak i prywatne. Oczywiście największą ulgą pozostaje kwota wolna od podatku, która jak widać powyżej, wynosi aż 19 500 euro.

Roczne rozliczenie przed cypryjskim fiskusem nie powinno przysparzać problemów. Dzięki systemowi on-line obowiązki podatkowe zostały znacząco uproszczone.

Jak rozliczyć dochody z Cypru w Polsce?

Polscy rezydenci podatkowi mają obowiązek dokonania rocznego rozliczenia przed rodzimym fiskusem. W przypadku pracy na terenie Cypru konieczne jest wykazanie zagranicznego dochodu w deklaracji PIT-36 z załącznikiem ZG.

Polska i Cypr podpisały umowę o unikaniu podwójnego opodatkowania dochodów. Na mocy jej postanowień stosuje się do rozliczenia zagranicznego dochodu tak zwaną metodę wyłączenia z progresją. Zakłada ona, że dochód pochodzący z zagranicznego źródła nie podlega opodatkowaniu. W jakim więc celu wykazuje się cypryjski dochód? Zostaje on wzięty pod uwagę przy wyliczeniu stawek procentowych dla pozostałych dochodów opodatkowanych w Polsce.

System podatkowy Cypru nie jest specjalnie skomplikowany i nie powinien sprawiać problemów. Wysoka kwota wolna od podatku oraz elektroniczny system rozliczania znacząco ułatwiają życie podatników. Także w Polsce nie powinno się napotkać niedogodności wynikających z czerpania dochodu na Cyprze.

- Pracownicy zatrudnieni na Cyprze muszą uzyskać numer identyfikacji podatkowej w celu obliczenia i odprowadzenia podatku dochodowego przez pracodawcę.

- Podatek dochodowy na Cyprze rośnie z dochodami, a w 2020 roku przewidziano pięć progów opodatkowania rosnących od 0% do 35% i wyliczanych na bazie zarobków rocznych.

- Zarówno rezydenci, jak i nierezydenci podatkowi na Cyprze muszą złożyć deklarację, jeśli ich dochód roczny przekracza próg kwoty wolnej od podatku w wysokości 19 500 euro.

- Polscy rezydenci podatkowi pracujący na Cyprze powinni wykazać zagraniczny dochód w deklaracji PIT-36 z załącznikiem ZG, a umowa o unikaniu podwójnego opodatkowania dochodów między Polską i Cypryjską pozwala na uniknięcie podwójnego opodatkowania.

To może Cię również zainteresować