Spis treści

„Spółka czy JDG (jednoosobowa działalność gospodarcza)?” – to pytanie zadaje sobie każda osoba planująca założenie firmy. Warto wiedzieć, że między tymi dwiema formami prawnymi prowadzenia działalności gospodarczej jest wiele różnic. Najważniejsze różnice pomiędzy spółką a JDG dotyczą: formalności, odpowiedzialności za zobowiązania, podatków, składek ZUS i kosztów prowadzenia firmy.

Chcesz wiedzieć więcej o działalności gospodarczej? Przeczytaj też: Jednoosobowa działalność gospodarcza.

Dlaczego po wprowadzeniu Nowego Ładu opłaca się założyć sp. z o.o.?

Aby odpowiedzieć na pytanie, co lepiej się sprawdzi: spółka czy działalność gospodarcza, trzeba zagłębić się w główne założenia Nowego Ładu. Najwięcej kontrowersji budzą zmiany w zakresie składki zdrowotnej.

Jeżeli zakładasz działalność gospodarczą, to z pewnością wiesz, że obowiązuje Cię składka zdrowotna. Jej wysokość jest zróżnicowana i zależy od wybranej formy opodatkowania. Dla osób rozliczających się na zasadach ogólnych składka zdrowotna obliczana jest na podstawie dochodu osiągniętego w poprzednim miesiącu.

Stopa procentowa składki wynosi 9% dla przedsiębiorców korzystających ze skali podatkowej oraz 4,9% dla tych, którzy wybierają podatek liniowy. Minimalna wysokość podstawy wymiaru składki na ubezpieczenie zdrowotne, po zmianach od 1 stycznia 2025 r., nie może być niższa niż 75% kwoty minimalnego wynagrodzenia obowiązującego w pierwszym dniu roku składkowego, zamiast dotychczasowych 100%.

W 2025 roku minimalne wynagrodzenie wynosi 4 666 zł, co oznacza, że minimalna składka zdrowotna od lutego 2025 r. do stycznia 2026 r. wyniesie 314,96 zł.

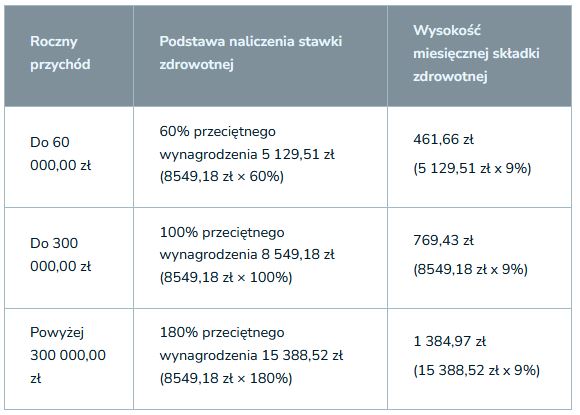

Poniższa tabela obrazuje wysokość stawek za ubezpieczenie zdrowotne dla podatników, który wybrali rozliczenie w formie ryczałtu:

Źródło obrazka: https://poradnikprzedsiebiorcy.pl/-wyliczenie-skladki-zdrowotnej-u-ryczaltowca

Ze względu na liczbę nowych rozwiązań i brak szczegółowej informacji o tym, jak ostatecznie zmiany w zakresie składki zdrowotnej przełożą się na finanse firm, wielu przedsiębiorców już teraz poszukuje alternatywy. Jednym z częściej pojawiających się pomysłów jest zamknięcie prowadzonej JDG i założenie spółki.

Jakie są korzyści wynikające z założenia spółki z o.o. w porównaniu do JDG?

Spółkę z o.o. i JDG można porównywać pod wieloma względami, np. prawa do zasiłku dla bezrobotnych czy odpowiedzialności za zobowiązania. Co w drugim przypadku wypada korzystniej: spółka czy działalność gospodarcza? Przewagę ma ta pierwsza forma prowadzenia działalności. Jeżeli chcesz ograniczyć swoją odpowiedzialność majątkową, to spółka z o.o. będzie zdecydowanie lepszym wyborem.

Zgodnie z kodeksem spółek handlowych wspólnicy spółki z o.o. nie odpowiadają za jej zobowiązania, chociaż od tej ogólnej zasady przewidziany jest wyjątek. Członkowie zarządu będą odpowiadać solidarnie za zobowiązania spółki, jeżeli spełnione zostaną dwie przesłanki:

- Spółka z o.o. posiada zobowiązanie, które nie zostało spłacone. Może to być np. kredyt zaciągnięty w celu rozwoju działalności, zmodernizowania hali produkcyjnej czy dystrybucji produktów na rynku międzynarodowym.

- Egzekucja prowadzona przeciwko spółce okazała się bezskuteczna. Inaczej mówiąc, nie posiada ona majątku, z którego mogłoby zostać zaspokojone roszczenie wierzyciela.

Jednocześnie kodeks spółek handlowych zdejmuje odpowiedzialność z członków zarządu, jeżeli wykażą oni, że we właściwym czasie np. złożyli wniosek o ogłoszenie upadłości spółki.

To właśnie rozgraniczenie między majątkiem spółki a prywatnym majątkiem przedsiębiorcy powoduje, że gdy indywidualna działalność gospodarcza się rozrasta, jej właściciel zazwyczaj rozważa przekształcenie jej w spółkę z o.o.

Podatki w spółce z o.o.

Różnice pomiędzy spółką a JDG dotyczą także kwestii podatkowych. Jak spółka z o.o. rozlicza się z uzyskiwanych dochodów? W kontekście tych podmiotów gospodarczych często pojawia się określenie „podwójne opodatkowanie”. W praktyce oznacza ono, że występują dwa podatki:

- Podatek od uzyskanego przez spółkę dochodu. Podatek od osób prawnych (CIT) wynosi 19 proc. dochodu, ale niektóre spółki (o czym szerszej poniżej) płacą podatek w obniżonej wysokości – 9 proc. dochodu.

- Podatek należny przy wypłacie dywidendy wspólnikom lub wynagrodzenia członkom zarządu. Wówczas zastosowanie ma podatek od osób fizycznych (PIT) i skala podatkowa – 12 proc. lub 32 proc. w drugim progu podatkowym.

Aby spółka z o.o. mogła zastosować 9 proc. stawkę CIT, musi być nowa lub posiadać status małego podatnika. Za małego uznaje się tego podatnika, u którego wartość przychodu (wraz z kwotą należnego podatku VAT) nie przekroczyła w poprzednim roku podatkowym równowartości 2 mln euro. Preferencyjna stawka nie ma jednak zastosowania np. przy dochodach z zysków kapitałowych.

Prościej jest w kwestii podatku VAT – obowiązują tu zasady podobne jak w przypadku JDG. Co do zasady spółka z o.o. nie musi być podatnikiem VAT, chyba że przepisy stanowią inaczej.

ZUS i składka zdrowotna w spółce z o.o.

Kolejne różnice pomiędzy spółką a JDG są widoczne w zakresie odprowadzania składek ZUS. W spółce z o.o. – inaczej niż podczas prowadzenia JDG – można ich uniknąć.

Kodeks spółek handlowych przewiduje, że spółkę z o.o. może utworzyć:

- Jedna osoba. Wspólnik jednoosobowej spółki z o.o. musi płacić wszystkie wymagane składki ZUS – taka działalność jest traktowana jako JDG.

- Kilka osób (co najmniej dwóch wspólników). Osoba, która zostanie powołana na członka zarządu na mocy uchwały, nie musi płacić składek ZUS.

Aby jednak ZUS nie podważył prawa do zwolnienia ze składek, trzeba pamiętać o odpowiednim podziale udziałów. Jeżeli wspólników jest dwóch i mają oni udziały w wysokości np. 99 i 1 proc., to trzeba mieć na uwadze aktualne orzecznictwo sądów, które przychylają się do stanowiska ZUS, że taka spółka powstała jedynie w celu obejścia obowiązku płacenia składek w jednoosobowej spółce.

Jakie zmiany w zakresie składek ZUS wprowadza Nowy Ład w spółkach z o.o.? Propozycja jest następująca: członkowie zarządu, którzy dotychczas płacili jedynie podatek dochodowy, będą płacić również składkę zdrowotną w wysokości 9 proc. Jeżeli taka zmiana wejdzie w życie, to dla wielu przedsiębiorców zmiana JDG na spółkę nie przyniesie oczekiwanych korzyści.

Koszty prowadzenia spółki z o.o.

Co jest bardziej opłacalne pod względem kosztów – spółka czy JDG? Założenie jednoosobowej działalności gospodarczej oznacza brak kosztów na start poza składką zdrowotną, podczas gdy założenie i prowadzenie spółki to konkretne wydatki. Składają się na nie:

- Kapitał zakładowy. Wysokość kapitału zakładowego w przypadku spółki z o.o. wynosi 5000 zł, przy czym nie musi on być wniesiony w formie gotówki – wkładem niepieniężnym mogą być np. maszyny.

- Rejestracja spółki. Aktualnie możliwa jest rejestracja spółki zarówno u notariusza, jak i przez internet. Druga opcja jest tańsza.

- Podatek CIT oraz PIT. To wspomniane już podwójne opodatkowanie, którego trudno uniknąć, chociaż wysokość podatku można obniżyć, jeżeli spółka ma wysokie koszty uzyskania przychodu.

- Obsługa księgowa. Każda spółka z o.o. musi prowadzić pełną księgowość, co z reguły wymaga nawiązania współpracy z biurem rachunkowym. Obsługa ksiąg rachunkowych przez wyspecjalizowany podmiot to koszt min. 300 zł.

- Koszt złożenia sprawozdania. Ten dokument spółka z o.o. składa co roku. Opłata wynosi 140 zł (40 zł tytułem opłaty sądowej, 100 zł za ogłoszenie w Monitorze Sądowym i Gospodarczym).

Biorąc pod uwagę zarówno planowane zmiany, jak i koszty prowadzenia spółki z o.o., każdy przedsiębiorca prowadzący JDG powinien samodzielnie zdecydować, czy zmiana formy prawnej działalności będzie dla niego opłacalna. Decyzję najlepiej skonsultować ze specjalistą (doradcą podatkowym), gdy kształt zmian podatkowych w ramach Nowego Ładu będzie już ostateczny.

- Nowy Ład wprowadza zmiany w zakresie naliczania składki zdrowotnej dla przedsiębiorców. Na szczególną uwagę zwraca wzrost minimalnej wysokości składki zdrowotnej oraz powiązanie jej z dochodem.

- Przekształcenie jednoosobowej działalności gospodarczej w spółkę z o.o. może być korzystniejsze ze względu na ograniczenie odpowiedzialności majątkowej właściciela.

- Spółka z o.o. podlega podwójnemu opodatkowaniu, a wysokość podatków zależy od statusu podatnika i rodzaju uzyskiwanych dochodów.

- W zakresie odprowadzania składek ZUS istnieją różnice między spółką z o.o. a jednoosobową działalnością gospodarczą.