Spis treści

Spadki oraz darowizny powodują wzbogacenie po stronie spadkobiercy lub obdarowanego, a to z kolei jest związane z koniecznością uiszczenia odpowiedniego podatku. W niektórych sytuacjach można jednak uniknąć obowiązku odprowadzenia daniny, dlatego warto dokładnie zapoznać się z uregulowaniami prawnymi dotyczącymi tego zagadnienia.

Czym jest darowizna według prawa — ustawa i przepisy KC

Zanim wyjaśnimy, na czym polega podatek od darowizny w rodzinie, warto przyjrzeć się bliżej samemu pojęciu darowizny. Więcej na ten temat znajdziemy w przepisach kodeksu cywilnego, gdzie czytamy, że przez umowę darowizny darczyńca zobowiązuje się do bezpłatnego świadczenia na rzecz obdarowanego kosztem swojego majątku. Oświadczenie darczyńcy powinny być przy tym złożone w formie aktu notarialnego, jednak umowa darowizny zawarta z pominięciem tej formy staje się ważna, jeżeli przyrzeczone świadczenie zostało spełnione. Ustawodawca wskazuje ponadto, że darowizny nie stanowi następujące bezpłatne przysporzenie: gdy zobowiązanie do bezpłatnego świadczenia wynika z umowy uregulowanej innymi przepisami lub gdy ktoś zrzeka się prawa, którego jeszcze nie nabył albo które nabył w taki sposób, że w razie zrzeczenia się prawo jest uważane za nie nabyte.

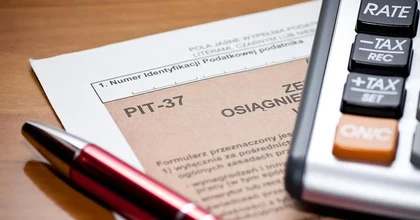

Podatek od darowizny — zasady opodatkowania spadków i darowizn

Podatek od darowizny 2025 to dość złożona materia, która wymaga dokładnego objaśnienia. Wiele zależy bowiem tutaj od tego, jaka jest zależność pomiędzy obiema stronami. W przypadku spadków podatek muszą płacić osoby fizyczne, które nabyły majątek o wartości przewyższającej kwotę wolną od podatku. Obowiązek podatkowy powstaje zazwyczaj w momencie uprawomocnienia się wyroku sądu lub poświadczenia przez notariusza. Dokładnie takie same reguły dotyczą podatku od darowizny.

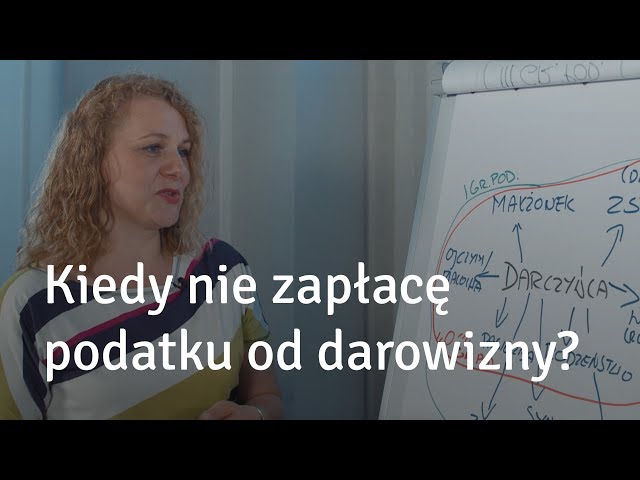

Jakie są grupy podatkowe w podatku od spadków i darowizn?

Podatek od darowizny na zasadach ogólnych jest uzależniony od stopnia pokrewieństwa między stronami.

- 0 grupa podatkowa (małżonek, dziecko, rodzic, rodzeństwo, dziadkowie, pradziadkowie, wnuk, prawnuk, pasierb, ojczym i macocha)

- I grupa podatkowa (teściowie, zięć, synowa)

- II grupa podatkowa (członkowie dalszej rodziny, czyli ciotki i wujkowie)

- III grupa podatkowa (najdalsi członkowie rodziny i osoby niespokrewnione)

Warto dodać, że od ubiegłego roku zwolnienie z podatku przysługuje ponadto wychowankom rodzin zastępczych oraz rodzinnych domów dziecka.

Darowizna od rodziców – czy jest zwolniona od podatku?

“Podatek od darowizny od rodziców — czy trzeba płacić?”, “podatek od darowizny w rodzinie 2025”, “podatek od darowizny nieruchomości” - to jedne z najczęściej wyszukiwanych haseł, jeśli mówimy o zobowiązaniach wobec fiskusa z tytułu nabycia spadku lub darowizny od najbliższej rodziny. Nic w tym dziwnego, ponieważ wiele osób zmaga się z tym zagadnieniem, a zawiłości prawne nie ułatwiają sprawy. Jak się jednak okazuje, spadek oraz darowizna od najbliższej rodziny (czyli zerowej grupy podatkowej) może być zwolniony z podatku, ale tylko pod pewnymi warunkami. Dotyczy to nie tylko darowizn pieniężnych, ale chodzi także o podatek od darowizny samochodu czy też podatek od darowizny mieszkania.

Darowizny i spadki bez podatku: jak to zrobić?

Aby skorzystać z możliwości uniknięcia opodatkowania darowizny lub spadku otrzymanego od najbliższych członków rodziny należy złożyć we właściwym urzędzie skarbowym wniosek o podatek od darowizny z adnotacją o zwolnieniu z niego. Tego typu formalności należy dopełnić najpóźniej pół roku od dnia powstania obowiązku podatkowego. Zwolnienie z podatku od spadków i darowizn gdzie składać podanie? Wniosek składa się przy pomocy druku SD-Z2 we właściwym urzędzie skarbowym. Można przesłać druk pocztą tradycyjną, dostarczyć osobiście albo przez pełnomocnika. Jeśli posiada się Profil Zaufany, istnieje możliwość wysyłki elektronicznej. Warto skorzystać z tej szansy, ponieważ jeśli pisma się nie złoży, wówczas nie ma innej możliwości uniknięcia podatku. Jeśli wówczas nie uiścimy podatku, w przypadku kontroli fiskus naliczy odsetki karne za zwłokę.

Wysokość kwot wolnych od podatku od darowizn

Podatek od darowizny 2025 nie jest naliczany, jeśli jej wysokość jest mniejsza niż kwota wolna od podatku, przy czym pod uwagę bierze się tutaj ustawową kwotę dla poszczególnych grup podatkowych.

Zgodnie z przepisami, opodatkowaniu nie podlega więc spadek lub darowizna o wartości nieprzekraczającej:

- 36.120 zł — jeśli nabywcą jest osoba zaliczona do I grupy podatkowej;

- 27.090 zł — jeżeli nabywcą jest osoba zaliczona do II grupy podatkowej;

- 5.733 zł — jeżeli nabywcą jest osoba zaliczona do III grupy podatkowej;

Istotne jest tutaj to, że obliczając kwotę wolną od podatku, należy zsumować wartość rynkową otrzymanej darowizny lub spadku z wartością rzeczy oraz praw majątkowych nabytych przez obdarowanego od tej samej osoby w okresie 5 lat poprzedzających rok, w którym dokonano darowizny lub przekazano spadek.

Podatek od darowizny kalkulator — ile wynosi?

Ile podatku od darowizny pieniężnej? Ile wynosi podatek od darowizny 100 tys? Śpieszymy z odpowiedziami! Wysokość podatku od darowizny lub spadku w przypadku przekroczenia kwoty wolnej od podatku jest uzależniona od rodzaju grupy podatkowej, a także przedziału kwotowego.

- I grupa podatkowa (3% do kwoty 11 833 zł; 355 zł plus 5% nadwyżki ponad 11 833 zł przy przedziale kwotowym 11 833 zł - 23 665 zł; 946,60 zł plus 7% nadwyżki ponad 23 665 zł przy kwocie przekraczającej 23 665 zł)

- II grupa podatkowa (7% do kwoty 11 833 zł; 828,40 zł plus 9% nadwyżki ponad 11 833 zł przy przedziale kwotowym 11 833 zł - 23 665 zł; 1893,30 zł plus 12% nadwyżki ponad 23 665 zł przy kwocie przekraczającej 23 665 zł)

- III grupa podatkowa (12% do kwoty 11 833 zł; 1420 zł plus 16% nadwyżki ponad 11 833 zł przy przedziale kwotowym 11 833 zł - 23 665 zł; 3313,20 zł plus 20% nadwyżki ponad 23 665 zł przy kwocie przekraczającej 23 665 zł)

Podatek od darowizny gdzie płacić?

Gdzie zapłacić podatek od darowizny? Podatek od spadków i darowizn gdzie wpływa? W obu przypadkach należy wybrać właściwy ze względu na nasze miejsce zamieszkania urząd skarbowy. Należy pamiętać o zachowaniu terminu, który wynosi w tych okolicznościach 14 dni od dnia doręczenia podatnikowi decyzji organu podatkowego, w której znajduje się także informacja o dokładnej kwocie zobowiązania podatkowego. W razie płatności po ustawowym terminie fiskus ma prawo naliczenia odsetek karnych za opóźnienie lub nawet wymierzenie surowszej kary. Po wysłaniu przelewu najlepszym rozwiązaniem będzie zachowanie jego potwierdzenia oraz wszelkich innych dokumentów związanych z podatkiem od darowizny czy spadku do celów dowodowych. Pamiętajmy też, że od decyzji urzędu skarbowego, z którą się nie zgadzamy, przysługują środki odwoławcze.

Podatek od darowizny mieszkania 2025

Mówiąc o zobowiązaniach podatkowych, należy rozumieć przez to nie tylko obowiązki wynikające z otrzymania spadku czy darowizny w postaci pieniężnej. Przepisy wyżej wymienionych aktów prawnych mają także zastosowanie, jeśli chodzi o między innymi:

- podatek od darowizny z zagranicy,

- podatek od darowizny z fundacji,

- podatek od darowizny z wesela,

- podatek od darowizny po rozwodzie,

- podatek od darowizny po śmierci i wiele innych.

W niektórych przypadkach takich jak na przykład podatek od sprzedaży mieszkania z darowizny czy podatek od darowizny udziałów w spółce z o.o. należy dokładnie zgłębić przepisy i w razie wątpliwości sięgnąć do bardziej szczegółowych uregulowań.

- Darowizna to bezpłatne przysporzenie na rzecz obdarowanego kosztem majątku darczyńcy, którego oświadczenie powinno być złożone w formie aktu notarialnego.

- Podatek od darowizny uzależniony jest od stopnia pokrewieństwa między stronami oraz z przepisami dla poszczególnych grup podatkowych.

- W przypadku darowizn od najbliższych członków rodziny można ubiegać się o zwolnienie z podatku, jeśli wartość darowizny nie przekracza określonych kwot wolnych od podatku.

To może Cię również zainteresować